'수년째 조단위' 자본확충에 보험사 건전성 숨통 틔우나

전체 맥락을 이해하기 위해서는 본문 보기를 권장합니다.

상반기 보험사들의 건전성 관리에 조금이나마 숨통이 트였다.

주요 보험사들은 수년간 후순위채 발행 등 자본확충에 매진하고 있다.

보험업계 관계자는 "IFRS17 시행에 앞서 선제적으로 재무건전성을 개선하기 위해 수년간 자본확충 흐름이 이어지고 있다"면서 "코로나19 재확산과 연내 추가 기준금리 인상 등 업계 안팎의 위험 요인이 달라지면서 앞으로 건전성에 대한 관리가 더욱 중요해질 것"이라고 말했다.

이 글자크기로 변경됩니다.

(예시) 가장 빠른 뉴스가 있고 다양한 정보, 쌍방향 소통이 숨쉬는 다음뉴스를 만나보세요. 다음뉴스는 국내외 주요이슈와 실시간 속보, 문화생활 및 다양한 분야의 뉴스를 입체적으로 전달하고 있습니다.

[아시아경제 오현길 기자] 상반기 보험사들의 건전성 관리에 조금이나마 숨통이 트였다.

코로나19 반사이익에서 비롯된 실적 개선 뿐만 아니라 2023년 새국제회계기준(IFRS17)과 신지급여력제도(K-ICS) 시행을 앞두고 지속적으로 추진해온 자본확충 작업이 큰 도움이 되고 있다.

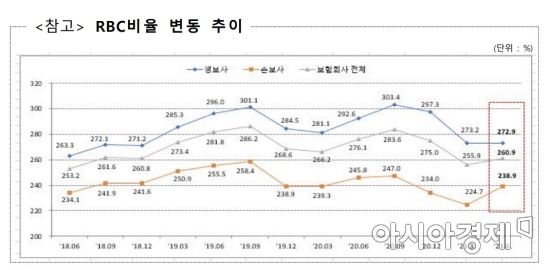

금융감독원이 발표한 '2021년 6월말 기준 보험회사 지급여력(RBC)비율 현황'을 보면 올해 6월말 기준 전체 53개 보험사의 평균 RBC 비율은 260.9%로 전분기(255.9%) 대비 5%포인트 상승했다.

보험사의 재무건전성을 측정하는 지표인 RBC 비율은 보험회사의 각종 리스크로 인한 손실금액을 보전할 수 있는 자본량(가용자본)을 리스크가 현실화될 경우의 손실금액(요구자본)으로 나눈 값이다. 만일에 발생할 수 있는 각종 리스크가 현실화될 경우 보험계약자에게 보험금을 지급할 수 있는 자금이 있는지를 나타내 준다.

보험업법에서는 100% 이상을 유지하도록 규정하고 있다.

업권별로 생명보험사가 272.9%로 0.3%포인트 내렸으며, 손해보험사가 14.2%포인트 오른 238.9%로 집계됐다.

가용자본은 167조4000억원으로 지난 3월말에 비해 4조원 증가했다. 보험사의 당기순이익은 1조8000억원을 기록했고 후순위채권 발행(1조9000억원)과 유상증자(5000억원) 등으로 자본이 늘어났다.

같은 기간 요구자본은 보험위험액 증가(4000억원), 운용자산 증가에 따른 신용위험액 증가(5000억원)에 따른 영향으로 3월말 대비 4000억원 늘었다. 반면, 제도개선 등의 영향으로 기타 위험액의 경우 5000억원 감소했다.

업권별로 보면 생명보험사의 지난 6월말 RBC비율은 0.3%포인트 내려간 272.9%로 집계됐다. 손해보험사의 RBC 비율은 14.2%포인트 상승한 238.9%로 집계됐다.

올들어 자본확충 규모 3조원 넘어서

주요 손해보험사 중 삼성화재가 35.8%포인트 상승한 322.4%로 나타났고 현대해상은 196.9%, DB손해보험은 211.2%, KB손해보험은 178.7%로 각각 19.3%포인트, 16.0%포인트, 15.4%포인트 올라갔다.

주요 보험사들은 수년간 후순위채 발행 등 자본확충에 매진하고 있다. 올해 보험사 자본확충 규모는 3조원을 넘어설 것으로 예상된다. 이미 후순위채만 2조원 이상이다.

DB손해보험이 5000억원 규모의 후순위채를 찍었고, KB손해보험(3790억원)과 현대해상(3500억원), 미래에셋생명(3000억원), 메리츠화재(2100억원)도 발행에 나섰다.

푸본현대는 최대주주인 푸본생명을 대상으로 4580억원의 유상증자를 완료했으며 캐롯손해보험도 1000억원 규모의 유상증자를 단행했다. KB생명은 올 5월 1300억원과 8월 700억원의 후순위채를 발행했으며, 교보생명도 최근 4700억원 규모로 신종자본증권 발행을 마무리했다.

보험업계 관계자는 "IFRS17 시행에 앞서 선제적으로 재무건전성을 개선하기 위해 수년간 자본확충 흐름이 이어지고 있다"면서 "코로나19 재확산과 연내 추가 기준금리 인상 등 업계 안팎의 위험 요인이 달라지면서 앞으로 건전성에 대한 관리가 더욱 중요해질 것"이라고 말했다.

오현길 기자 ohk0414@asiae.co.kr

Copyright © 아시아경제. 무단전재 및 재배포 금지.

- 친구 때린 아들 '운동장 뺑뺑이' 시킨 아버지…훈육 vs 학대 '설전' - 아시아경제

- 사람없다고 남녀 3명이 영화관서 다리를 쭉 '민폐 논란' - 아시아경제

- 대법, “나무가 태양광 패널 가려” 이웃집 노인 살해 40대 징역 23년 확정 - 아시아경제

- 30대 여성 스포츠 아나운서 만취 상태 음주운전…"대리기사 부르려고" - 아시아경제

- 김포시청 공무원 또 숨져…경찰 사망경위 조사 - 아시아경제

- 민희진 "주술로 BTS 군대 보낸다?…그럼 전 국민이 할 것" - 아시아경제

- 막내딸 '엄청난 꿈' 1만원에 산 아빠, 5억 복권 당첨 - 아시아경제

- "한국에서 이런 일이"…다섯걸음 앞에서 명품백 들고 튀었다 - 아시아경제

- '3000원 샤넬밤'도 품절대란…다이소 "다음 대박템, 줄을 서시오" - 아시아경제

- 지하철서 3000만원 돈가방 '슬쩍'…50대 남성 검거 - 아시아경제