대한항공은 1969년 설립 이후 약 20년간 국제선, 국내선 항공 수요를 독점했던 국내 유일의 항공사였다. 이후 아시아나항공(1988년), 저비용항공사(LCC, 2004년)들이 등장하며 현재의 1강, 1중, 10약 체제가 만들어졌다.

경쟁자들이 늘어나면서 대한항공의 국제선 여객·항공 점유율은 매년 줄고 있다. 중·단거리 여객은 가성비를 앞세운 후발주자, 화물은 적극적인 고객 유치에 나선 외국 국적 항공사들이 늘면서 설 자리가 좁아졌다.

이에 대한항공은 아시아나항공 합병, 미주·유럽 등 장거리 노선 집중으로 방향을 잡았다. 합병이 완료되면 대한항공은 다시 국내 유일의 대형항공사(FSC,Full-Service Carrier)이자 미주·유럽 노선 수요를 독식하는 초대형 항공사가 된다.

대한항공·아시아나항공, '여객·화물' 점유율 동반 하락

23일 항공업계에 따르면 대한항공을 비롯한 FSC들은 가성비를 앞세운 후발주자들의 공세에 경쟁력을 잃고 있다. 일본 및 국내 여객 수요는 LCC, 중국 및 동남아시아 수요는 중국·베트남·태국·필리핀 국적 항공사들이 진입하며 경쟁이 치열해졌다.

이에 점유율 하락은 현실이 됐다. 한국공항공사에 따르면 2012년 대한항공과 아시아나항공의 국제선 점유율은 각각 30.1%, 23.8%로 50%를 넘겼다. 그러나 올해 상반기 기준 점유율은 대한항공 16.9%, 아시아나항공 11.8%에 불과하다.

또한 양사 합산 점유율은 2012년 53.9%에서 △2014년 45.7% △2016년 40.7% △2018년 35.1% △2020년 35.9% △2022년 34.8% △2024년(상반기) 28.7%를 기록하며 매년 감소 중이다.

빈자리는 LCC가 채웠다. 2014년 12.9%로 점유율을 늘렸고, 코로나19 팬데믹 직전인 2019년에는 31.7%으로 규모를 키웠다. 팬데믹 종료 후 항공 수요가 회복되자 올해 상반기에는 38.7%의 점유율을 기록했다.

국제화물 부문은 외국계항공사(외항사)에 점유율이 뒤쳐졌다. 대한항공은 2012년부터 2016년까지 32~33%, 아시아나항공은 17~18%대 점유율을 가져갔지만 올해 상반기 양사 합산 점유율은 37.9%에 불과했다.

반면 외국계항공사(외항사)와 LCC들은 점유율을 끌어 올리는 중이다. 2016년 46.7%였던 외항사 국제화물 점유율은 올해 상반기 55%로 8.3%p 올랐다. 같은 기간 LCC 비중은 2.1%에서 7.1%로 5%p 상승했다.

대한항공-아시아항공 통합…미주·유럽 노선 '독점' 체제 구축

LCC와 외항사들의 공격적인 확장에 대한항공은 중·단거리, 국내선 등 저수익 노선을 줄이고 중·장거리 국제선 비중을 늘려 대응하고 있다. 점유율 감소를 피할 수 없는 만큼, 고부가 노선에 집중해 수익성을 높이겠다는 것으로 풀이된다.

대한항공의 노선별 매출 비중을 보면 미주·유럽 노선 비중은 2012년 50%에서 △2020년 58% △2022년 62% △2024년 58% 등이다. 반면, 같은 기간 일본과 중국, 국내선 매출 비율은 3~6%p 하락했다.

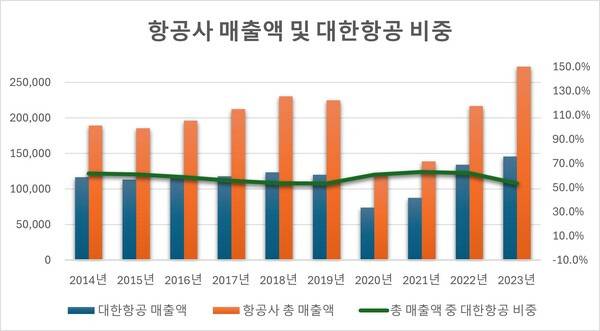

고수익 노선 집중은 수익 증가로 이어졌다. 지난해 대한항공의 연결기준 매출은 14조5751억원으로 항공사 전체 매출 27조2735억원의 53.4%를 차지했다. 같은 기간 영업이익은 1조5869억원으로 총 항공사 영업이익 2조6163억원의 60.7%에 해당한다.

대한항공·아시아나항공 합산 매출·영업이익은 각각 21조1072억원, 1조9876억원이다. 항공사 전체 매출액의 77.3%, 영업이익의 75.9%를 FSC가 가져갔다.

양사는 합병 이후에 보다 높은 수익을 낼 것으로 예상된다. 대한항공이 노선을 독점할 것으로 예상되기 때문이다.

대한항공은 아시아나항공 합병 조건을 이행하기 위해 유럽과 미주노선 슬롯(특정 시간대 이착륙할 수 있는 권리)을 경쟁사에 넘겨야 한다. 유럽 노선 20여개 슬롯은 티웨이항공, 미주 노선 47여개 슬롯은 에어프레미아가 담당할 예정이다. 다만 티웨이항공과 에어프레미아 모두 장거리 항공기 및 운용 노하우가 없다. 노선을 확보하더라도 운항으로 이어질 수 없는 상황이다.

대한항공의 노선 독점은 가격 상승, 이익 제고로 이어진 사례가 많다. 인천~시카고 노선의 경우 2019년 아시아나항공 단항 이후 대한항공이 운임을 크게 높였다. 이 외에도 △오클랜드 △애틀란타 △댈러스 △워싱턴DC 노선도 비슷한 사례가 발생했다.

배세호 iM증권 연구원은 "대한항공과 아시아나항공 합병 이후 단기간은 잉여 기재·인력이 발생할 가능성이 있다"며 "하지만 장기적으로는 경쟁강도 완화로 구조적인 기업가치 개선이 예상된다"고 밝혔다.

김덕호 기자

Copyright © 블로터