5월 기업 직접금융 조달 30.8% 감소…기저효과에 회사채 발행 급감

전체 맥락을 이해하기 위해서는 본문 보기를 권장합니다.

이 기사는 06월 30일 09:41 마켓인사이트에 게재된 기사입니다.

지난달 국내 기업이 주식과 회사채 등을 발행해 조달한 자금이 전달 대비 약 30% 감소했다.

30일 금융감독원이 발표한 '2025년 5월 중 기업의 직접금융 조달실적'에 따르면 기업이 발행한 주식·회사채 공모 발행금액은 21조3230억원으로 집계됐다, 전달 대비 9조4789억원(30.8%) 감소했다.

이 글자크기로 변경됩니다.

(예시) 가장 빠른 뉴스가 있고 다양한 정보, 쌍방향 소통이 숨쉬는 다음뉴스를 만나보세요. 다음뉴스는 국내외 주요이슈와 실시간 속보, 문화생활 및 다양한 분야의 뉴스를 입체적으로 전달하고 있습니다.

삼성SDI 유상증자에 주식 발행금액은 약 4배 급증

지난달 국내 기업이 주식과 회사채 등을 발행해 조달한 자금이 전달 대비 약 30% 감소했다. 삼성SDI 등 대규모 유상증자가 이뤄졌으나, 회사채 발행량이 급감한 영향이 컸다.

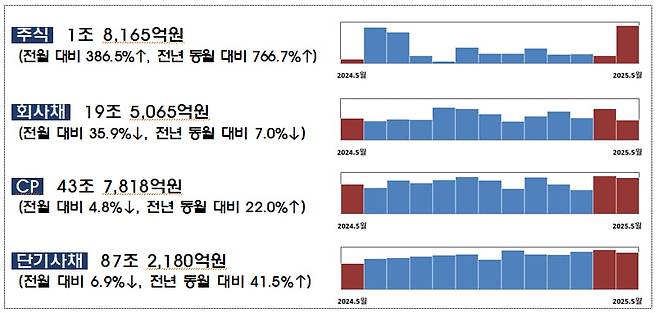

30일 금융감독원이 발표한 ‘2025년 5월 중 기업의 직접금융 조달실적’에 따르면 기업이 발행한 주식·회사채 공모 발행금액은 21조3230억원으로 집계됐다, 전달 대비 9조4789억원(30.8%) 감소했다.

4월 회사채 발행 급증에 따른 기저효과로 회사채를 중심으로 발행금액이 크게 줄었다. 회사채 발행액은 19조5065억원으로 전달 대비 10조9220억원(35.9%) 급감했다.

일반회사채는 2조1500억원으로 전달 대비 6조7330억원(75.8%) 줄었다. 차환 목적의 회사채 발행 비중은 86.9%에서 89.8%로 상승한 반면, 운영자금 목적 발행 비중은 12.6%에서 5.6%로 하락했다.

금융채는 15조1344억원으로 전달 대비 4조8318억원(24.2%) 감소했다. 은행채(4조7644억원)가 전달 대비 3조208억원(38.8%) 줄은 영향이 컸다. 자산유동화증권(ABS)은 2조221억원으로 전달 대비 40.7% 증가했다.

5월말 기준 전체 회사채 잔액은 714조4522억원으로 전달 대비 7556억원(0.1%) 증가했다. 상환금액(2조5380억원)이 발행금액(2조1500억원)보다 컸다.

반면 주식 발행금액은 1조8165억원으로 전달 대비 1조4431억원(386.5%) 급증했다. 삼성SDI가 시설자금 및 타법인 취득 목적으로 1조6549억원 규모의 유상증자를 실시한 영향이다.

기업공개(IPO) 발행금액은 전월 대비 53.4% 증가한 1394억원으로 집계됐다. 유상증자는 같은 기간 493.6% 커진 1조6771억원이다.

기업어음(CP)·단기사채 발행액은 130조9998억원으로 전달 대비 8조6687억원(6.2%) 감소했다. CP 발행금액은 43조7818억원으로 전달 대비 4.8% 줄었고, 단기사채는 97조2180억원으로 같은 기간 6.9% 감소했다. CP와 단기사채 잔액은 각각 222조9302억원, 69조1644억원이다.

최석철 기자 dolsoi@hankyung.com

Copyright © 한국경제. 무단전재 및 재배포 금지.

- "재난지원금으로 한우 사 먹었는데 이번에도"…벌써부터 '들썩' [이광식의 한입물가]

- "등산하다 눈·코·입에 다 붙었다"…도심 습격한 '러브버그 떼' [영상]

- "우리 애 영재고 나왔는데"…학부모 성적 항의에 서울대 '발칵'

- 오빠라고 부르라 한 적도 없는데…'성희롱 했다고?' 날벼락 [김대영의 노무스쿨]

- "갑자기 이러면 어쩌라고"…주말에 돈 빌리려다 '날벼락'

- 벤츠 제치고 1위…이재용도 탄 8000만원 넘는 '車' 정체는

- "외압 전혀 없었다"던 주현영…'SNL' 하차한 진짜 이유는 [인터뷰]

- 은행서 연봉 말했을 뿐인데…통장보고 '깜짝' 이유 알고보니

- "매달 30만원씩 준대요"…2030에 인기 폭발한 '자격증' [취업의 자격 ①]

- 14만원 간다더니 지금 9만원…잘나가던 '이 종목' 무슨 일이