“2년 뒤 결혼할건데···갭투자한 부동산 안팔리면 어쩌죠?” [재테크 Q&A]

A. 살던 집서 새 출발.. 현금부터 늘리세요

그 중 4억9000억원이 부채

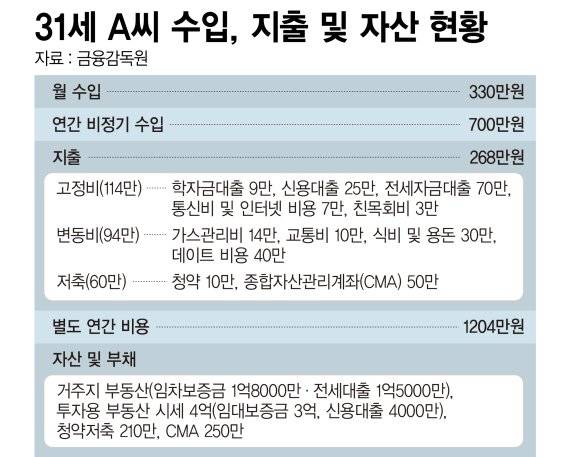

31세 A씨의 월 수입은 330만원이다. 연간 비정기 수입으로 700만원이 잡힌다. 월지출은 268만원이다. 고정비로 학자금대출(9만원), 신용대출(25만원), 전세자금대출(70만원), 통신비 및 인터넷 (7만원), 친목회비(3만원)를 합쳐 114만원이 나간다. 변동비는 94만원으로 가스관리비(14만원), 교통비(10만원), 식비 및 용돈(30만원), 데이트 비용(40만원) 등이 이에 해당한다. 저축은 청약(10만원), CMA(50만원)를 합쳐 60만원씩 하고 있다. 별도 연간 비용으로 1204만원이 빠진다.

자산은 청약저축(210만원), CMA(250만원) 등 금융자산과 거주지 부동산(임차보증금 1억8000만원), 시세 4억짜리 투자용 부동산(임대보증금 3억원)이 있다. 부채는 학자금대출 400만원, 전세대출 1억5000만원, 신용대출 4000만원 등이 있다.

금융감독원에 따르면 가계부채가 증가하고, 금리가 뛰는 상황에서 부동산에 편중되게 자산을 형성했다면 중단기적 재무목표를 달성하는데 불리하다. 현금을 쥐고 있다면 다양한 투자 계획을 세울 수 있지만 A씨처럼 순자산이 부동산으로 묶여 있고, 부채가 많아 고정비용이 상당하다면 재무구조 개선 속도는 더딜 수밖에 없다.

결혼 시점을 얼추 잡았다면 그에 맞춰 재무계획을 잡아야 한다. 막연히 ‘5000만원은 있어야 하지 않을까’라고 생각해선 안 된다. 어떤 항목으로, 언제 필요한지를 따져봐야 한다. 신혼집은 어떻게 마련할지부터 결혼식(식장·웨딩촬영·드레스), 예단, 혼수, 여행 등으로 구분해 정해야 한다.

금감원 관계자는 최대한 현금자산을 만들라고 조언했다. A씨와 예비남편 B씨 합산 부동산 순자산은 총 3억원이지만 모두 현금 여력은 부족하다. 우선 지출 내역을 항목별로 나누기보다 패턴별로 재구성하는 게 좋다. 기존 저축(적금, 보험 등), 공과금(대출, 통신비), 생활비 등으로 세분화된 구조에서 고정비, 변동비, 비정기 지출 등으로 구분하는 방식으로 틀라는 뜻이다. 그래야 매월 저축할 수 있는 금액을 정할 수 있다.

미파악 현금 월 62만원도 방치해선 안 된다. 저축에 얼마든지 동원할 수 있다. 이와 함께 데이트 비용을 줄이는 조치가 필요하다.

금감원 관계자는 고정비는 동일, 변동비는 74만원, 비정기 지출은 600만원으로 조정하길 권했다. 기존 저축액을 포함해 월 142만원씩, 연 1704만원을 모을 수 있게 된다. 2년 후 3400만원을 손에 쥘 수 있는 셈이다.

특히 A씨, B씨는 부동산 관련 자산 비중이 매우 크다. B씨는 대출 없이 보증금 2억원을 걸어놓고 전세를 살고 있다.

금감원 관계자는 “현 자산 현황에서 거주지 및 결혼자금을 마련하고자 한다면 면밀한 순자산 평가를 거쳐 부동산 매도 전략을 취할 수 있다”고 말했다.

A씨 순자산은 총 9000만원이다. 거주 주택 순자산은 전세보증금(1억8000만원)에서 전세대출(1억5000만원)을 제한 3000만원이고, 투자용 부동산의 경우 시세(4억원)에서 임대보증금(3억원)과 신용대출(4000만원)을 뺀 6000만원이다. 다만, 전세계약 날짜가 상이한 탓에 특정 시점에서 한꺼번에 활용하기는 어렵다.

2가지 방안이 제시됐다.

첫째, B씨 거주지에서 신혼생활을 시작하고 A씨 부동산 전출과 매도가 이뤄지는 시점에 새 집을 구해 보금자리를 옮길 수 있다. 고정비가 적게 드는 장점이 있으나 부동산 시장 상승이 늦춰지면 이사도 연기된단 한계가 있다.

둘 모두 현 거주지 순자산 2억3000만원(A씨 3000만원·B씨 2억원)을 현금화하고, 신규 전세대출을 일으켜 신혼집을 마련할 수도 있다. 전세대출 금액은 A씨 투자용 부동산 매도 대금으로 갚으면 된다. 대출상환에 대한 고정비 부담은 감내해야 한다.

금감원 관계자는 “결국 현재 부동산에 잡혀 있는 자금을 토대로 공동 주거지를 마련하는 게 핵심”이라며 “부채 상환도 중요하지만 세입자 전출자금 가능성, 결혼 준비 등을 고려하면 당장은 현금 재원 조성에 주력하는 게 맞다”고 말했다.

인터넷 검색창에 파인을 입력하거나 금감원콜센터 1332(▶7번 금융자문서비스)로 전화하시면 무료 맞춤형 재무상담을 받을 수 있습니다.

#금리인상 #갭투자 #재테크Q&A #결혼자금 #신용대출

Copyright © 파이낸셜뉴스. 무단전재 및 재배포 금지.

- 장윤정, 목욕탕 못 가는 사연…"몸 만지는 사람들 너무 무서워"

- 태안 펜션 욕조서 50대 남녀 숨진 채 발견…경찰 부검 예정

- 김영희 "임우일 4년 짝사랑…고백했는데 거절 당해"

- 김지민, 욕실 낙상사고 후 "볼 함몰돼 보조개 생겨…침 맞으며 노력"

- '5세 연하♥' 김애경, 남편과 18년째 별거 "원래 결혼 생각 없어"

- 임주환, 쿠팡 물류센터 목격담 확산 “진짜 열심히 일한다"

- "같이 성매매한 멤버도 풀겠다" 유키스 동호·전처, 폭로전 점입가경

- "남편? 외출했어" 죽은 남편 옆에서 3주간 생활한 영국 여성…징역 14개월

- '4번 결혼' 박영규 "89년 업소서 月 5천만원 받아" 이혼 3번에 '탈탈'

- "남편과 관계 중 극심한 통증"..30대 女, 방광에 파고 든 '이것' [헬스톡]