칼라일·KKR 등 사모펀드 담아… 부동산·인프라 대체투자 [이런 펀드 어때요?]

美 대체자산운용사지수 벤치마크

작년 출시후 수익률 마이너스지만 친환경·재생에너지 수요 증가세

금리인상 완화 맞물리면 반등 기대

■글로벌 대체투자운용사 집중 투자

8일 한국펀드평가에 따르면 2022년 5월 설정된 이 펀드의 최근 3개월(5일 기준) 성과는 마이너스(-) 5.02%, 설정 이후로는 -2.49%다. 단기 성과는 저조하지만 같은 기간의 유형 평균(-9.55%)과 비교해 방어력이 돋보인다는 평가다.

펀드 운용역인 윤준길 한화자산운용 ETF운용팀장은 "매출 혹은 운용자산의 최소 75% 이상이 대체자산으로 구성된 미국 상장 대체투자 전문 기업 10종목에 투자한다"며 "블루스타 10대 미국 대체자산운용사지수 MVIS(MV Index Solutions)의 지수를 벤치마크로 삼았다"고 설명했다. 그는 "전통자산이 아닌 사모펀드나 사모채권, 부동산, 인프라, 항공기·선박 등을 대체자산으로 정의하고 이를 전문으로 투자하는 칼라일, KKR 등 대형 대체투자운용사에 투자하는 펀드"라고 소개했다.

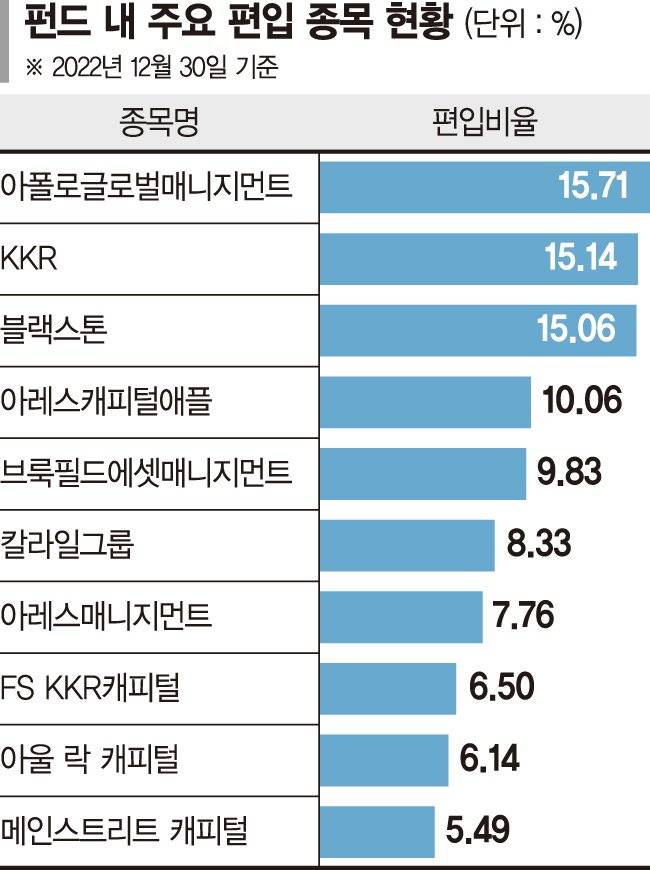

주요 편입종목으로는 아폴로글로벌매니지먼트(15.71%), KKR (15.14%), 블랙스톤(15.06%), 아레스캐피털(10.06%) 등이 있다.

국내 주요 큰 손인 국민연금, 사학연금 등 주요 연기금이 대체투자 비중을 지속적으로 확대하는 만큼 시장 전망도 밝다는 판단이다. 실제 국민연금은 대체투자 비중을 2022년 말 13.4%에서 오는 2026년 15.0%으로 확대할 방침이다. 국민연금이 그간 투자한 대체투자 파트너는 펀드의 주요 편입대상이기도 한 KKR, 칼라일 등이다.

경쟁사 섹터 ETF와 비교해 한화운용의 강점으론 차별화된 상품 경쟁력을 꼽았다. 윤 팀장은 "미국 대체투자 ETF는 미국 금융 ETF와 유사할 수 있지만 금융섹터 내에서도 차별화된 시장에 전문적인 기업들만 투자하기에 성과의 차별성이 나타날 것으로 본다"며 "금리 상승이 멈출 상반기에 저점 매수를 꾸준히 하면 좋은 성과를 얻을 수 있을 것"이라고 했다.

올해 목표수익률과 관련 상품 특성상 글로벌 금리 인상기에 수익률이 굉장히 크게 하락했지만 반등시엔 크게 반등할 것으로 기대했다. 윤 팀장은 "올해 금리 상승이 일단락되고, 위험자산으로 다시 투자하기 시작한다면 20~30% 상승이 예상된다"고 말했다.

■에너지 등 美 IRA 관련 수혜 기대

올해 대체투자시장 유망 테마로는 친환경, 신재생 인프라 등을 들었다. 윤 팀장은 "미국이 인플레이션 감축법(IRA)으로 재생에너지, 친환경 발전 등에 지원을 하게 된다"며 "이에 관련된 수요도 증가할 것이고 실제 관련 프로젝트들도 많이 생기고 있다"고 설명했다.

미국 대체투자시장 전망과 관련해선 전반적인 경기 하락으로 인해 딜 규모 자체는 줄어들 것으로 내다봤다. 반면 인플레이션이 높은 시기에는 인플레이션 헤지 목적과도 부합돼 인프라펀드 딜은 늘어나고 있다는 분석이다.

그는 "미국시장에서도 지난해부터 사모인프라펀드 모집이 증가했다"며 "올해 바이아웃 딜은 줄어들겠지만 사모인프라펀드 모집 증가 추세는 계속될 것"이라고 말했다.

올해 펀드시장의 최대 악재로는 경기 둔화, 호재로는 시장금리 상승이 멈춘 점을 꼽았다. 시장금리 상승이 멈췄다는 시그널은 위험자산 선호가 다시 증가할 수 있기 때문이다. 이렇게 되면 이 펀드가 투자하는 미국 대체투자운용사들에게도 투자기회가 생기고, 이는 곧 성과로 이어질 수 있다.

윤 팀장은 "이 펀드는 자산 가격이 전반적으로 상승하는 시대에 가장 큰 상승 효과를 낼 수 있어 다소 공격적인 성향의 투자자에게 적합하다"며 "미국 대체투자운용사의 주가 상승과 함께 하기 때문에 긴 안목으로 투자하면 훌륭한 결과를 얻게 될 것"이라고 강조했다.

그러면서 그는 "투자자들 입장에서 글로벌 대체투자운용사의 지분을 들고 있다는 것은 오너들이 얻는 이익을 공유하는 것과 마찬가지"라며 "자산 가격이 전반적으로 하락하는 시점이 장기투자에 유리한 시기이므로 미국 대체투자 ETF는 지금 투자하는 것이 적기"라고 덧붙였다.

Copyright © 파이낸셜뉴스. 무단전재 및 재배포 금지.

- 웃찾사 개그맨 "아내 외도에 극단선택 6번…불륜 사설탐정 돼"

- 형사의 5년 집착 추적…친구가 죽음 설계했다

- 유열, 폐섬유증 투병 중 사망선고 고백 "대소변 못가려…섬망증세까지"

- 류시원 19세 연하 아내 "사람들이 왜 남편 안 좋게 이야기할까"

- '젖소부인' 한지일, 100억 쓸어담았지만…"지금은 기초생활수급자"

- 45세 강균성 "15년 전 혼전순결 서약…얼마 못 가 무너져"

- 재산 2조설 염경환, 하루 술값 천만원?…"차 6대 있다"

- 23세 英 여성, 다섯 번째 임신…의사 경고에도 피임 안 해, 왜?

- 채은정 "어머니만 3명…아버지에게 마음 닫았다"

- '그알' "박나래, 꽈추형에 '주사이모' 소개"…주사이모 남편 "진짜는 따로 있어"