"주식 축소" 붐&쇼크 경고 따랐다면 美 '역대급 하락장' 선방

S&P500 급락했던 6월 중순

간판 ETF도 하루 5%대 급락

현금확대 신호 울린 붐&쇼크

투자자들 손실폭 크게 줄여

S&P500보다 변동성 낮고

최근 10주 누적수익률 앞서

장기적 수익 방어 효과 확인

◆ 美투자 나침반 붐&쇼크지수 ◆

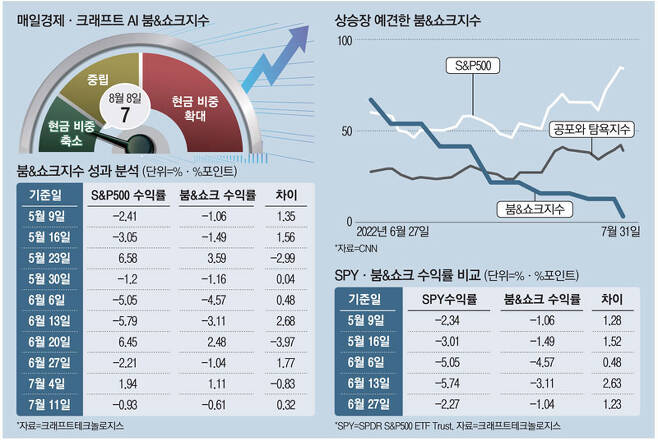

붐&쇼크지수가 처음 발표된 지난 5월 9일부터 7월 22일까지 S&P500이 2% 이상 급락했던 5차례의 하락장 모두에서 붐&쇼크지수가 SPY보다 탁월한 수익률 방어력을 발휘한 것으로 나타났다. 오기석 크래프트테크놀로지스 홍콩법인장은 "붐&쇼크지수 자산 배분 전략대로 안전·위험자산 비중을 조정했다면 플러스알파 수익률을 실현할 수 있었을 것"이라며 "붐&쇼크지수가 하락장에서 수익 방어력과 낮은 변동성으로 장기 수익률을 끌어올리는 투자 보조 지표 역할을 하는 것이 증명됐다"고 설명했다. 미국 증시는 6월 내내 인플레이션 공포에 경기 침체 우려까지 겹치며 극심한 변동성을 나타냈다. 급기야 6월 15일 미국 연준이 기준금리를 한꺼번에 75bp 인상하는 '자이언트 스텝'에 나서 투자 심리가 잔뜩 얼어붙었다. 연준이 금리를 75bp 인상한 것은 1994년 이후 처음이었다. 불안감이 증폭되면서 6월 10~17일 S&P500은 5.8%나 하락했다. 2020년 3월 이후 가장 큰 낙폭이다. 같은 기간 다우지수 역시 4.8% 하락하는 등 미국 증시가 혼란에 휩싸였다. 6월 20일 67로 치솟았던 붐&쇼크지수는 27일 54로 하락했지만 여전히 위험 관리 구간에 머물러 현금 비중 축소보다 확대를 가리켰다. 그 결과 SPY 투자자는 2.27% 손실을 감수해야 했지만 붐&쇼크지수로 위험 관리에 나선 투자자들은 그보다 1.23%포인트 높은 수익률을 달성했다.

붐&쇼크지수는 위기와 기회의 징후를 사전에 포착해 안전자산인 현금과 위험자산인 주식 비중을 인공지능(AI)이 배분해주는 리스크 관리 모델로 매주 월요일 발표된다. 지수가 54라고 하면 현금 비중을 54%, 주식 비중을 46%로 유지하며 이를 S&P에 투자하는 것이다. 하락장에서는 현금 비중을 높이고 주식 비중을 줄이는 방식으로 수익률 하락폭이 좁아진다. 반대로 상승장에서는 현금 비중을 줄이고 주식 비중을 높여 수익률도 높여가는 것이다.

CNN머니가 매일 발표하는 '공포와 탐욕지수'는 주가 강도, 변동성, 정크본드 수요 등 7가지 수치만을 종합해 산출하는 데 반해 붐&쇼크지수는 미국 금융·경제 데이터 80여 개를 자동으로 수집하고 크래프트의 AI 모델이 머신러닝을 통해 산출한다. 공포와 탐욕지수가 현재 시장의 심리 상태를 전달하는 데 그치는 반면 붐&쇼크지수는 일주일간 시장의 전망을 포함한 선행지표 역할을 한다.

미국 주식에 투자하는 서학개미들이 한 주간 리스크 관리를 어떻게 해야 할지 방향을 제시해주는 지표로서 0~10 구간은 현금 비중 축소, 10~50 구간은 중립, 50~100 구간은 현금 비중 확대 등 자산 배분 전략을 제시한다. 지수에 따라 한 주간 현금 비중을 조절하며 리스크 헤지에 나설 수 있다. 가령 지수가 54를 가리켰다면 현금 비중을 54%, 주식 비중을 46%로 가져가는 게 좋다는 의미다. S&P500 주식에 보유 자금 100%를 투자했을 때와 수익률을 비교하면 하락장에선 낙폭을 줄여주는 효과가 있다. 상승장에선 추가 수익이 제한되지만 수익률 하락 방어 효과를 통해 장기적으로 수익률을 끌어올리는 성과를 거둔다는 것이 이번 조사로 증명됐다.

이는 한주간 붐앤쇼크 지수를 활용했을 때 S&P500에 비해 초과수익을 달성한 것을 수치화한 것이다. 누적수익률은 S&P500 지수 한주간 수익률x(100- 붐앤쇼크지수)을 곱한 값을 합산한 것이다. 가령 붐앤쇼크 지수가 80을 가리키고 S&P500 지수가 한주 동안 5% 하락했다면 -5x(100-80)%인 -1%로 하락폭을 제한한 것으로 계산한 것이다.

실제 지난 5월 9일부터 7월 15일까지 붐&쇼크지수 누적 수익률은 -5.85%로 S&P500(-6.31%)보다 0.46%포인트 높았다. 미국 증시가 극심한 변동성을 보이던 시기에 붐&쇼크지수의 최대 장점인 낮은 변동성에 따른 수익률 방어 효과 덕분이다. 과거 백데이터 분석까지 포함해 2000년 1월부터 7월 15일까지 수익률을 비교한 결과 붐&쇼크지수 전략에 따른 연 환산 수익률은 4.2%로 S&P500 등락에 따른 단순 수익률(3.83%)보다 높게 나타났다.

다만 지난달 중순 이후부터 S&P500이 크게 반등하면서 현금 보유를 통한 리스크 관리지표인 붐&쇼크지수 특성상 수익률에 변화가 나타났다. 5월 9일부터 7월 22일까지 누적 수익률은 붐&쇼크지수가 -3.80%, S&P500은 -3.74%로 조사됐다. 하지만 연 환산 변동성은 S&P500이 30.3%에 달한 반면 붐&쇼크지수는 17.8%에 그쳐 안정성이 높은 것으로 나타났다.

오 법인장은 "현금 비중이 있기 때문에 붐&쇼크지수에 따른 투자가 상승장에선 수익률이 다소 떨어진다"며 "하지만 변동성 관리에 탁월한 성과가 있기 때문에 장기 수익률로 보면 강점이 있는 것"이라고 설명했다. 가령 하락장에서 붐&쇼크지수를 통해 5% 손실로 방어했다면 10% 손실이 발생한 다른 투자자에 비해 상승장에선 보다 낮은 수익률로도 손실을 만회하고 추가 수익을 낼 수 있는 것이다.

실제 과거 증시를 뒤흔들었던 위기의 순간마다 붐&쇼크지수는 사전에 위험을 경보해 손실을 줄여주는 데 탁월한 성과를 냈다. 지난 20년간 최대 낙폭을 기록했던 2008년 금융위기 때 SPY는 55.2% 하락했지만 붐&쇼크지수는 -35.31%에 그쳤다. 붐&쇼크지수가 시장 급락 전 또는 급락 초기에 위험 경보를 내며 수치가 올라가기 때문에 손실 규모를 크게 줄이는 데 도움이 됐다는 것이다.

[임성현 기자]

[ⓒ 매일경제 & mk.co.kr, 무단전재 및 재배포 금지]

Copyright © 매일경제 & mk.co.kr. 무단 전재, 재배포 및 AI학습 이용 금지

- "주식 축소" 붐&쇼크 경고 따랐다면 美 `역대급 하락장` 선방

- 곱버스 올라탄 서학개미 어질어질... 내던진 테슬라 애플은 훨훨 [월가월부]

- 외국인들 판돈 올리자…카지노株 재미 보네

- 천보·이녹스…2차전지株 "우리도 있어요"

- "하반기 반등장서 현대車·포스코인터 주목"

- 강경준, 상간남 피소…사랑꾼 이미지 타격 [MK픽] - 스타투데이

- K뷰티 열풍에...M&A ‘큰 장’ 섰다

- 백아연, 결혼 8개월만에 엄마 된다…“임신 5개월” - MK스포츠

- 이찬원, 이태원 참사에 "노래 못해요" 했다가 봉변 당했다 - 스타투데이

- 양희은·양희경 자매, 오늘(4일) 모친상 - 스타투데이