NHN한국사이버결제, 중장기 관점에서 투자 유망 -KTB

전체 맥락을 이해하기 위해서는 본문 보기를 권장합니다.

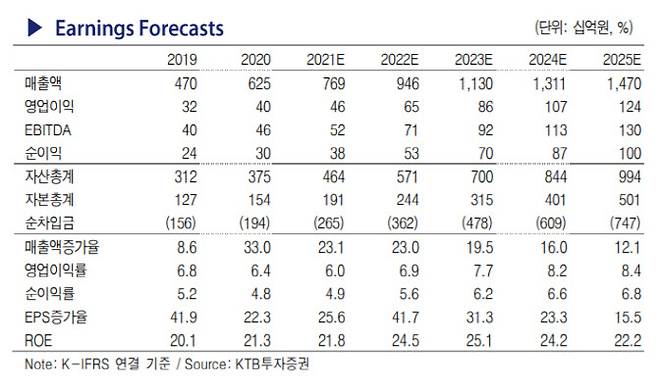

KTB투자증권은 29일 NHN한국사이버결제(060250)에 대해 신규 해외 가맹점 중심의 GMV(총매출액) 증가를 기반으로 오는 2022년부터는 영업이익 성장성이 클 것이라고 전망했다.

이어 "해외 GMV 비중 증가에 다른 원가율 개선과 중장기 실적 성장성이 핵심 투자 포인트로 지속적으로 작용할 것"이라며 "경기도 공공배달과 페이코 오더를 중심으로 한 O2O 성장성을 높게 확보하면 주가에 긍정적 포인트로 작용할 것"이라고 덧붙였다.

이 글자크기로 변경됩니다.

(예시) 가장 빠른 뉴스가 있고 다양한 정보, 쌍방향 소통이 숨쉬는 다음뉴스를 만나보세요. 다음뉴스는 국내외 주요이슈와 실시간 속보, 문화생활 및 다양한 분야의 뉴스를 입체적으로 전달하고 있습니다.

김진구 KTB투자증권 연구원은 이날 리포트에서 “해외 GMV 성장성이 국내 대비 낮을 것으로 판단하는 것은 2분기 테슬라 모델 Y 국내 출고 증가에 따른 기저효과를 고려했기 때문”이라며 “국내 GMV는 코로나19 재확산에 따른 온라인쇼핑 증가 효과 등으로 우호적 증가를 예상했다”고 설명했다.

해외 가맹점 추가에 따른 실적 기여는 순차적으로 발생할 것이라는 전망이다. 구글 등 주력 가맹점 GMV 증가는 빠르면 올해 4분기부터 실적에 기여할 것으로 보이고, 앞으로 글로벌 OTT 사업자 등 신규 가맹점 추가를 통해 지속적인 성장을 도모할 것이라는 기대다.

지난해 3월 신규 가맹점으로 추가된 익스피디아·호텔스닷컴은 포스트 코로나 시기에 GMV 회복으로 실적에 기여할 것으로 판단했다. 김 연구원은 “해당 가맹점 기반의 실질 GMV는 연 환산 3000억원으로 추산된다”며 “연간 1조1000억원에 달하는 GMV 회복이 가능하고 내년 상반기부터 순차적으로 실적에 반영될 것”이라고 전했다.

이어 “해외 GMV 비중 증가에 다른 원가율 개선과 중장기 실적 성장성이 핵심 투자 포인트로 지속적으로 작용할 것”이라며 “경기도 공공배달과 페이코 오더를 중심으로 한 O2O 성장성을 높게 확보하면 주가에 긍정적 포인트로 작용할 것”이라고 덧붙였다.

조해영 (hycho@edaily.co.kr)

Copyright © 이데일리. 무단전재 및 재배포 금지.

- 이재명 "개발이익 100%환수" vs 윤석열 "화천대유 주인 감옥갈 것"(종합)

- "스벅 리유저블 컵 받자"..'사이렌 오더' 폭주에 매장 아수라장

- '술·담배 안 한 남편 AZ 맞고 사망.. 땅치고 후회' 아내 절규

- 추미애 캠프 “곽상도, 1년전 아들 군복무 자랑질 하더니”

- "여수 층간소음 살해범, 평소 샤워만 해도 시끄럽다고…"

- "몇년 더 간다"…美 초유의 인플레 위기 덮친 세가지 이유

- '학폭논란' 이재영-다영 자매, 국제이적동의서 받고 그리스행

- [단독]하림 `일감 몰아주기`, 내달 공정위 전원회의…4년 만에 결론

- ‘아이폰13’도 4주 배송 지연…삼성·애플 물량 부족에 ‘진땀’

- '대변섭취·불가마버티기' 엽기 신앙훈련…교회 관계자들 혐의 부인