"10%대 복리효과" 유리지갑 직장인을 위한 절세의 기술

낮아진 기대 수익률, 새는 돈 막는 '절세'

절세 혜택 중개형ISA·IRP 관심↑

세후 수익률 끌어올리고, 세금 돌려 받고

스노우볼 효과까지 금상첨화.."안 할 이유없어"

[이데일리 김윤지 기자] “투자 초보자라면 연금저축펀드, IRP 등 세액 공제 금융 상품부터 시작하는 것을 추천한다. 연 납입액의 13.2~16.5%(지방소득세 포함) 세액 공제가 이뤄져 장기 누적되면 사실상 10%대 복리 효과와 마찬가지다.”(존 리 메리츠자산운용 대표)

같은 돈으로 더 많은 수익을…‘절세의 기술’

절세로 인한 수익률 차이는 장기 누적되면 복리 효과를 가져온다. 원금 1000만원을 연 평균 세후 4%인 금융상품에 넣으면 30년 후 3243만원이 된다. 연평균 금리가 2%포인트 높은 상품이라면 그 2배 수준인 5743원으로 불어난다. ‘고작 2%’가 2500만원 차이를 가져온다. 얼마를 버는 지도 중요하지만, 실제로 세금을 얼마 떼느냐에 따라 손에 쥐는 돈이 달라지는 것이다.

다만 아쉬운 점은 절세상품이 갈수록 줄고 있다는 점이다. 그 와중에 ISA(개인종합자산관리계좌)는 혜택 문턱이 낮아지면서 꼭 가입해야할 필수 절세상품으로 부상하고 있다.

2016년 출시된 ISA는 예·적금이나 펀드 등 다양한 금융 상품에 투자해 손익통산·비과세·분리과세 혜택을 받는 계좌다. 신탁형과 위임형을 먼저 선보였지만 짧은 만기, 주식 투자 불가 등으로 외면 받았다. 지난 2월 정부가 기존 제도를 개편하면서 등장한 중개형 ISA는 기존의 신탁형처럼 투자자가 직접 운용하되 국내 주식까지 가능하다. 만기 인출 시 계좌 내 손익을 통산해 금융소득 200만원까지 비과세되고, 초과분은 낮은 세율인 9.9%의 분리과세를 적용한다.

![[이데일리 이미나 기자]](https://img4.daumcdn.net/thumb/R658x0.q70/?fname=https://t1.daumcdn.net/news/202109/26/Edaily/20210926214955113mqyp.jpg)

연간 2000만원 한도로 5년 동안 최대 1억원까지 투자가 가능하고, 올해부터 이월 납입이 허용돼 올해 계좌를 개설하고 소액을 입금해도 2023년부터는 6000만원까지 국내 주식형 자산을 비과세 투자할 수 있다.

이같은 혜택에 최근 6개월간 가입자가 급증했다. 금융투자협회에 따르면 7월 말 기준 중개형 ISA 가입자 수는 121만9493명으로, 지난 2월 말 1만4950명과 비교하면 100배 가까이 늘어났다.

세액공제와 과세 이연 효과를 챙기는 절세 상품으로 연금저축펀드와 개인형 퇴직연금(IRP)이 있다. 특히 IRP에 대한 관심이 뜨겁다. 금융감독원에 따르면 올해 2분기 기준 IRP 전체 적립금은 41조370억원이다. 작년 말 34조4071억원과 비교하면 6개월 만에 8조원이 넘게 신규 유입됐다. 상품 특성상 연말에 신규 가입이 집중되지만, 최근 높아진 관심과 계좌 이전 등으로 시기를 불문하고 꾸준히 적립금이 유입된다는 것이 금융투자업계의 이야기다.

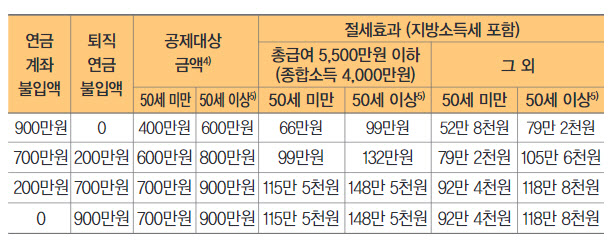

IRP의 가장 큰 매력은 세액공제 혜택이다. 연간 총급여가 5500만원 이하일 경우 납입액에 대해 최대 700만원(연금저축 합산)까지 16.5%의 세액공제를 받을 수 있다. 50세 이상, 연간 총급여 5500만원 이하 조건이면 최대 900만원까지 공제대상 금액으로 인정 받는다. 한꺼번에 불입도 가능하다.

50세 미만이고, 총급여가 5500만원 이하인 투자자 A씨가 연금저축 없이 IRP에 매월 60만원씩 적립했다고 가정하자. 1년 뒤 720만원의 원금이 생긴다. 최대 700만원까지 16.5%의 세액공제 혜택을 받기 때문에 연말정산 때 최대 115만5000원의 세금을 돌려 받을 수 있다. 연 이율 2%인 예적금으로 해당 이자를 받으려면 5800만원의 돈을 1년 동안 예치해야 한다.

ISA 계좌와 연동하면 세액공제 금액이 더 늘어난다. ISA 만기자금을 만기일 60일 이내에 연금저축 또는 IRP 등 연금계좌로 이체하는 것이다. 연금계좌는 연간 1800만원까지 납입이 가능하지만 ISA 만기자금은 한도와 상관없다. 이때 이체금액의 10%(최대 300만원)까지 세액공제를 받을 수 있다. A씨의 경우 세액공제 대상이 1000만원으로 늘어나 165만원을 돌려 받는다. 50세 이상, 연간 총급여 5500만원 이하라면 세액공제 대상이 1200만원으로 늘어나고, 198만원을 돌려 받는다.

![[이데일리 이미나 기자]](https://img2.daumcdn.net/thumb/R658x0.q70/?fname=https://t1.daumcdn.net/news/202109/26/Edaily/20210926214957513ucct.jpg)

공모 리츠·부동산 펀드, 코스닥벤처펀드, 총수익(TR) ETF 등도 초보 투자자들이 눈여겨 볼만한 절세 금융상품이다. 공모 리츠나 부동산 펀드에 5000만원 이하로 3년 이상 장기 투자할 경우 배당소득이 2000만원이 넘더라도 금융종합소득세 대상에서 제외된다. 배당 세율도 15.4%가 아닌 9.9%로 분리과세가 이뤄진다. 최근 공모주 광풍으로 주목 받은 코스닥벤처펀드는 1인당 3000만원까지 소득공제 10%(최대 300만원)의 혜택이 주어진다.

외국인 투자자 선호도가 높은 TR ETF는 통상 1·4·7·10월에 배당을 분배금으로 지급하는 일반적인 ETF와 달리 분배금을 바로 재투자한다. 때문에 재투자에 따른 수익률 복리효과와 배당소득세 15.4%에 대한 과세 이연 효과라는 장점이 있다.

올해 12월 31일까지 가입이 가능한 청년우대형청약통장은 만 19세에서 34세 이하 무주택 세대주 청년들이 가입할 수 있는 비과세 상품이다. 연간 총급여 3000만원 이하시 가능하다.

김태룡 금융투자협회 투자자교육부 부장은 “절세는 수익률을 극대화하고, 장기적으로 복리 효과도 기대할 수 있는 가장 손쉬운 방법”이라면서 “비대면으로 개설 가능한 중개형 ISA 등 접근성도 좋아져 가입한도와 조건 등을 꼼꼼히 따져 활용할 필요가 있다”고 말했다.

김윤지 (jay3@edaily.co.kr)

Copyright © 이데일리. 무단전재 및 재배포 금지.

- [단독]"연봉 천만원 인상·자사주 달라"..삼성전자 노조 요구안 '논란'

- 김범수 개인회사 자녀들 퇴사…"인재양성으로 사업목적도 바꿀 것"

- "월 500만원 벌고 집 있는 남자"…39세女 요구에 커플매니저 '분노'

- "안전벨트 안 맸네?"…오픈카 굉음 후 여친 튕겨나갔다

- 개그맨 김종국 子, 사기 혐의 피소…"집 나가 의절한 상태"

- [단독]SK 이어 롯데도 중고차 `노크`…대기업 진출 현실화 임박

- "겸허히 받아들여"…프로포폴 실형 면한 하정우, 향후 행보는 [종합]

- '돈나무 언니' 캐시 우드 “비트코인·테슬라로 막대한 수익 얻을 것"

- '尹 장모 대응문건' 의혹에 추미애 "대검이 장모 변호인 역할 한 셈"

- 文대통령, 퇴임 후 '캐스퍼' 탄다.. ‘광주형 일자리 SUV’ 예약