CNBC가 꼽은 '금리 상승의 시대' 수혜주는?

FOMC, 11월 이후 테이퍼링 암시

대표 수혜주는 금융·경기순환株

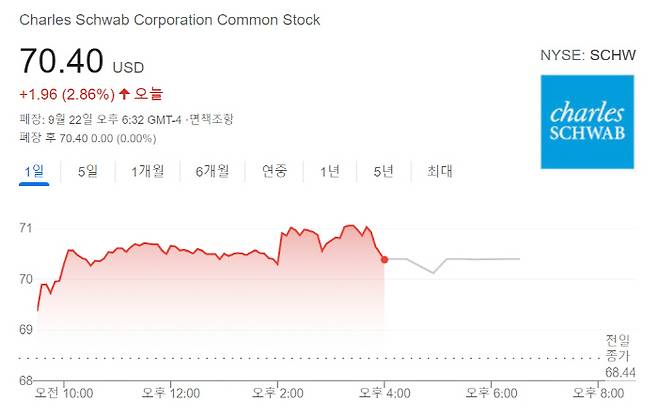

시저스 엔터·찰스슈왑·디어 주목

![FOMC 회의 결과 기자 회견에 나선 제롬 파월 연준 의장 [사진 출처 = 연준]](https://img2.daumcdn.net/thumb/R658x0.q70/?fname=https://t1.daumcdn.net/news/202109/23/mk/20210923141203008vdun.jpg)

해당 ETF는 웰스파고를 비롯해 U.S.뱅코프, JP모건, 뱅크오브아메리카, 시티 그룹, SVB파이낸셜 등 미국 대형 금융주 주가를 추종한다.

테이퍼링과 기준 금리 인상은 보두 시중 금리 상승을 유발하고, 금리 상승 시기에는 금융주가 대표적인 수혜 종목으로 꼽힌다. 점도표는 FOMC 위원들이 익명으로 통화정책(기준 금리 인상·테이퍼링 등) 변화 시점을 두고 의사 표시를 하는 것을 말한다. 시장에서는 점도표를 연준 정책 변화 시그널로 받아들인다.

'금리가 오르면 금융주가 유리하다'는 공식은 은행 기본 수익원이 '예대 마진'(예금과 대출 이자 차이에서 나오는 수익)이라는 점을 감안한 분석이다. 금리 상승기 수혜 종목 선정 기준은 최근(2013년~2021년 3월) 미국 10년물 국채 수익률이 상승한 기간 동안 주가 상승률이 30%이상이었던 뉴욕 증시 상장 기업 중 현재 월가 증권사 연구원들이 제시한 12개월 목표 주가 평균치가 현재 주가보다 10%이상 높아서 미래 추가 상승 여력이 있는 경우다.

CNBC 분석에 따르면 미국 10년물 국채 수익률 상승기 동안 찰스 슈왑 주식은 45.60% 올랐다. 이는 해당 기간 가장 주가가 많이 뛴 시저스(58.10%)와 SVB파이낸셜(57.60%)에 이어 세 번째로 큰 상승폭이다.

테이퍼링이 이뤄지면 우선 10년물 국채 수익률이 오르고 이를 따라 시중 금리가 오르는 효과가 있다. 연준이 10년물 국채 등 국채를 자산을 예전보다 덜 사들이면 국채 수요가 줄어들면서 국채 가격이 내려가는데 채권에 정해진 이자율 대비 가격이 예전보다 더 떨어지면 상대적으로 해당 국채 수익률이 오르게 된다. 10년물 국채 수익률의 경우 시중 금리 가이드라인 역할을 하고 있기 때문에 테이퍼링이 실제 이뤄지면 10년물 국채 수익률 뿐 아니라 시중 금리가 오르게 된다는 것이 월가 연구원들과 전문 투자자들의 공통된 분석이다.

이날 연준 FOMC는 9월 정례 회의 후 성명을 통해 "그간 월별로 실행해온 1200억 달러 어치 자산매입 프로그램을 곧 축소할 수 있을 것"이라고 밝혔다. FOMC회의 기자 회견에 나선 제롬 파월 연준 의장은 테이퍼링 시작 시점에 대해 "결정이 내려지지 않았지만 지금 같은 회복세가 이어지는 한 내년 중반께 테이퍼링을 끝내는 것이 적절하다는 생각을 FOMC 위원들이 대체로 하고 있다"면서 테이퍼링 시작 시점을 오는 11월 께로 예상했다.

기준 금리인 '연방 기금 금리'(현재 0.00~0.25%) 인상 시점은 테이퍼링 이후다. 9월 FOMC 점도표를 보면 총 18명의 FOMC 위원 중 절반이 오는 2022년 말까지 1회 금리 인상(예상 기준 금리 중간 값 0.30%)을 예상했다. 지난 6월 FOMC 회의 때보다 2명이 늘어났다.

그럼에도 불구하고 시장에서는 일단 연준이 '비둘기파'에 가까운 온건한 입장을 냈다고 해석하고 있다. 연준이 이번 FOMC 회의에서 구체적인 테이퍼링 스케쥴(실행 시점과 규모)을 제시할 것으로 시장이 예상했지만 연준이 이를 미뤘기 때문이다.

[김인오 기자]

[ⓒ 매일경제 & mk.co.kr, 무단전재 및 재배포 금지]

Copyright © 매일경제 & mk.co.kr. 무단 전재, 재배포 및 AI학습 이용 금지

- 연일 하락 카카오 시총 5위 자리도 내줬다…LG화학, GM 배터리 재공급 소식에 급등

- "현기증 날 지경"…첫날 39% 급등락 현대중공업 상장 이틀째 장중 8% 급락

- "8년 만에 전기요금 오른다"…한전 장중 한때 4% 넘게 올라

- 9월에만 무려 43% 폭등했다…수소 충전소 선점 기대에 가파른 상승 `SK가스`

- `우주산업 관련株` 중장기 투자는 연2.99% 업계 최저금리로

- 강경준, 상간남 피소…사랑꾼 이미지 타격 [MK픽] - 스타투데이

- AI가 실시간으로 가격도 바꾼다…아마존·우버 성공 뒤엔 ‘다이내믹 프라이싱’- 매경ECONOMY

- 서예지, 12월 29일 데뷔 11년 만에 첫 단독 팬미팅 개최 [공식] - MK스포츠

- 이찬원, 이태원 참사에 "노래 못해요" 했다가 봉변 당했다 - 스타투데이

- 양희은·양희경 자매, 오늘(4일) 모친상 - 스타투데이