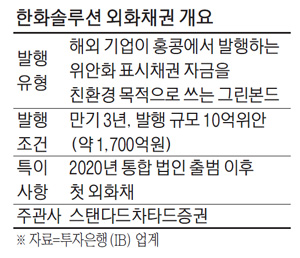

한화솔루션 첫 외화채권..친환경 위안화債로 발행

한화솔루션이 여러 외화채 중 딤섬본드를 택한 건 보증채이기 때문이다. 이번 채권엔 아시아개발은행(ADB) 산하 신탁기금 '신용보증투자기구(CGIF)'가 보증 주체로 참여했다. 한화솔루션은 국제신용등급이 없지만 지급 보증에 힘입어 CGIF 신용도를 적용받게 된다. 현재 스탠더드앤드푸어스(S&P)는 CGIF의 장기 신용등급을 'AA(안정적)'로 평가하고 있다.

시장 관계자는 "보증 주체로 참여한 CGIF는 아시아 통화에 대해서만 지급 보증에 참여하는 분위기"라며 "실제로 달러와 위안화 금리 수준도 대동소이해 발행하는 기업으로선 큰 차이가 없다"고 말했다.

한화솔루션은 이번 채권을 그린본드 형태로 발행하기로 했다. 신재생에너지를 필두로 친환경 용도로 사용할 계획이어서다. 그룹 차원에서 환경·책임·투명경영(ESG)을 강조하고 있어 이 같은 조달 행보는 계속될 전망이다. 한화솔루션은 지난해 한화큐셀앤드첨단소재와 한화케미칼 합병으로 새롭게 탄생한 법인이다. 김승연 회장 장남인 김동관 대표이사가 지난해 10월부터 회사를 이끌고 있다. 올 들어 1조원이 넘는 유상증자를 단행하며 공격적인 행보를 이어가고 있다.

한편 한화그룹은 조달처 다변화에 나서고 있다. 한화에너지는 미국법인을 통해 달러채, 한화토탈은 유로본드, 옛 한화케미칼은 사무라이본드 등을 발행한 이력이 있다.

[강우석 기자]

[ⓒ 매일경제 & mk.co.kr, 무단전재 및 재배포 금지]

Copyright © 매일경제 & mk.co.kr. 무단 전재, 재배포 및 AI학습 이용 금지

- 코스닥 20년 7개월만에 1000 고지 탈환…바이오·배터리소재 강세

- "제2의 쿠팡 미리 찜해둘까"…非상장서 핫한 종목은

- "`CCTV` 종목 강세 뚜렷"…올초 11개 기업 시총 1조 클럽 입성

- 4월에만 2조 사들인 외국인, 어떤 종목 담았나

- 국민연금 매도 멈출까…코스피·코스닥 개인 홀로 매수

- 강경준, 상간남 피소…사랑꾼 이미지 타격 [MK픽] - 스타투데이

- 시장 규모 4억달러서 10년 후 287억달러로...2차전지 ‘꿈의 소재’ 실리콘 음극재 뭐길래

- 檢, ‘14살 트로트 가수’ 오유진 스토킹한 60대男 집유 선고에 항소 - MK스포츠

- 이찬원, 이태원 참사에 "노래 못해요" 했다가 봉변 당했다 - 스타투데이

- 양희은·양희경 자매, 오늘(4일) 모친상 - 스타투데이