"현대건설, PER 높지만 해외건설 모멘텀 등이 정당화" -NH

전체 맥락을 이해하기 위해서는 본문 보기를 권장합니다.

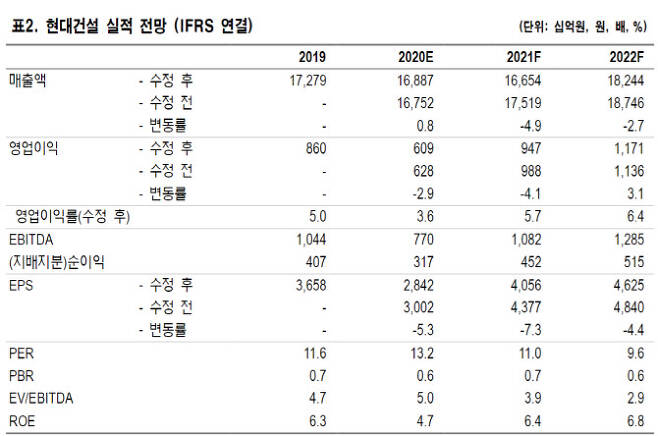

NH투자증권은 현대건설(000720)에 대해 목표주가 기준 주가수익비율(PER)이 14배로 업종 내 가장 높지만, 코로나 이후 개편될 해외 건설 시장과 그룹 내 현대엔지니어링의 역할 등은 이를 정당화할 수 있다고 분석했다.

이민재 NH투자증권 연구원은 14일 보고서에서 "현대건설의 2021년 실적 기준 PER은 14배로 업종 평균보다 높은데, 이는 자회사인 현대엔지니어링이 지배구조 개편 기대감 등으로 장외 주가 상승 때문"이라며 "현대건설의 건설부문은 국내 건설경기개선과 해외부문 수주 확대 기대 등을 고려해 적용 EV/EBITDA를 4.0배(기존 3.0배)로 상향했고, 현대엔지니어링의 장외가 상승을 반영해 목표주가를 올렸다"고 설명했다.

이 글자크기로 변경됩니다.

(예시) 가장 빠른 뉴스가 있고 다양한 정보, 쌍방향 소통이 숨쉬는 다음뉴스를 만나보세요. 다음뉴스는 국내외 주요이슈와 실시간 속보, 문화생활 및 다양한 분야의 뉴스를 입체적으로 전달하고 있습니다.

이 연구원은 현대건설에 크게 세 가지 투자 포인트가 있다고 짚었다. △코로나 이후 안정될 해외 건설 시장의 공사 진행과 인프라/핵심 산업 중심의 신규 수주 △2020년과 2021년 각각 2만세대 이상 증가한 주택 분양 등으로 인해 하반기부터 개선될실적 △해상풍력, 연료전지 등 신재생에너지 사업 본격화 등이다.

다만 당장 4분기 실적은 눈높이를 하회할 전망이다. 이 연구원이 추정한 2020년 4분기 연결기준 현대건설의 매출액은 4조 2000억원, 영업이익은 1502억원으로 컨센서스를 하회한 수치다.

이 연구원은 “해외 프로젝트를 진행 중인 다른 건설사들과 마찬가지로 코로나19 사태 하에서 추가적인 원가 반영은 불가피하다”며 “그러나 2019년 4분기 이후 국내 주택 프로젝트 19건(6조원 이상)이 착공 이후 매출로 전환돼 실적은 2021년 하반기부터 개선될 전망”이라고 예상했다.

이슬기 (surugi@edaily.co.kr)

Copyright © 이데일리. 무단전재 및 재배포 금지.

- 6개월 전 '계약 일방 파기' 나쁜 집주인, 남몰래 웃는다

- 정인이가 다녔던 키즈카페 사장 “양모, 입양축하금 짜다고…”

- "평소보다 조금 세게 때렸을 뿐…다시 돌아가면 손찌검 않겠다"

- 이마트 부평점 문닫자, 주변 상권까지 죽었다

- "4차 재난지원금, 코로나 무풍지대 공무원은 빼고 줘야"

- [최훈길의뒷담화]이재명이 홍남기를 저격하는 3가지 이유

- [단독] 김장훈, 가짜 팬클럽 등장에 곤혹…"SNS 활동 중단"

- '조건부 출마' 오세훈 직격한 고민정 "셈법에 능한 모습 실망스러워"

- “‘현대판 연좌제’ 주식양도세 가족합산 폐지해야”

- [줌인]나경원 "독한 결심, 섬세한 정책으로 서울 재건축"